FATTURE DIFFERITE #11

28 giugno 2019

DOMANDA:

Quale data va riportata in fase di annotazione della fattura nel registro vendite?

RISPOSTA:

La circolare 14/2019 afferma: “Le modifiche legislative non hanno toccato l’articolo 23, comma 2, del decreto IVA, a mente del quale, «Per ciascuna fattura devono essere indicati il numero progressivo e la data di emissione di essa, […]». Tuttavia, in riferimento a tale ultima indicazione (data di emissione della fattura), anch’essa deve essere letta alla luce del mutato quadro tecnico-normativo descritto nel paragrafo 3.1. Ne deriva, considerata altresì la finalità dell’articolo 23 del decreto IVA, volto, in primo luogo, alla corretta liquidazione dell’imposta, che la data riportata nel campo “Data” della sezione “Dati Generali” del file della fattura elettronica – coerente con l’effettuazione dell’operazione, l’esigibilità dell’imposta e la relativa liquidazione – è quella che è possibile indicare nel registro delle fatture emesse. E ciò sarà possibile anche nell’ipotesi di fattura cartacea o di fattura elettronica extra SdI. Resta inteso, in ipotesi di avvenuta registrazione con successivo scarto della fattura da parte dello SdI – e, dunque, di fattura non emessa (si veda il punto 2.4 del provvedimento del Direttore dell’Agenzia delle entrate prot. n. 89757 del 30 aprile 2018) – che saranno necessarie le conseguenti rettifiche.”

Posto che il registro di cui all’art.23 del DPR 633/1972 prevede l’indicazione obbligatoria di una sola data (nel testo sopra riportato “data di emissione”) e che la circolare nr. 14/2019 autorizza ad interpretare tale data come quella di effettuazione dell’operazione, si può giungere alla conclusione che nulla cambia rispetto ad ora nell’annotazione delle fatture di vendita nel registro IVA, dove si potrà riportare la sola data del documento (ora “data di effettuazione dell’operazione” ), effettuando la registrazione in un momento qualsiasi a partire dalla data del documento fino al giorno 15 del mese successivo, ricordando che, come precisa la circolare, “..in ipotesi di avvenuta registrazione con successivo scarto della fattura da parte dello SdI …omissis…saranno necessarie le conseguenti rettifiche”.

Esempio:

- Operazione del 28/9/2019

- Data del documento 28/9/2019

- N. documento 1

- Trasmissione (emissione) del documento 5/10/2019

Registro vendite

| Data registrazione

(dato non richiesto normativamente) |

Data documento | N. documento |

| Dal 28/9 al 15/10 | 28/9 | 1 |

N.B. Tale risposta è frutto di un’interlocuzione con l’Agenzia delle Entrate.

FATTURE DIFFERITE

24 settembre 2019

DOMANDA:

Qual è la “data documento” da indicare nella fattura differita?

RISPOSTA:

La Circolare 14/2019 afferma che la fattura differita “… si potrà generare ed inviare la stessa allo SdI in uno qualsiasi dei giorni intercorrenti tra il 1° ed il 15 ottobre 2019, valorizzando la data della fattura (campo “Data” della sezione “Dati Generali” del file) con la data dell’ultima operazione (28 settembre 2019).”

Dalla formulazione della Circolare si deduce che la “data documento” deve corrispondere a quella di effettuazione dell’operazione, che può coincidere o meno con quella di emissione. Qualora vi siano più operazioni, fermo restando che dal documento devono risultare le date di effettuazione delle stesse (nel caso di specie, ricavabili dal DDT), nel campo “data documento” può essere indicata, alternativamente:

a) la data di predisposizione e contestuale invio allo SdI (“data emissione”);

b) la data di almeno una delle operazioni e, come chiarito nella circolare n. 14/E del 17 giugno 2019, preferibilmente «la data dell’ultima operazione».

Rimane inteso che considerate le problematiche tecniche di trasmissione riteniamo che, nel caso a), possa essere tollerata una differenza di qualche giorno tra la data di predisposizione/emissione indicata in fattura e quella certificata dal SdI nella ricevuta di esito della trasmissione.

Riportiamo alcuni esempi esemplificativi:

Ipotesi a.1)

- DDT datati 20/9/2019 e 28/9/2019

- Predisposizione: 30/9/2019

- Data fattura (da indicare nel campo data documento): 30/9/2019 (stessa data della predisposizione)

- Termine di trasmissione (emissione) 30/9/2019 (stessa data della predisposizione)

- Termine di annotazione 15/10/2019

Ipotesi a.2)

- DDT datati 20/9/2019 e 28/9/2019

- Predisposizione: 5/10/2019

- Data fattura (da indicare nel campo data documento): 5/10/2019 (stessa data della predisposizione)

- Termine di trasmissione (emissione) 5/10/2019 (stessa data della predisposizione)

- Termine di annotazione 15/10/2019

Ipotesi b)

- DDT datati 20/9/2019 e 28/9/2019

- Data fattura (da indicare nel campo data documento): 28/9/2019 (oppure 20/9/2019)

- Termine di trasmissione (emissione) 15/10/2019

- Termine di annotazione 15/10/2019

L’Agenzia delle Entrate con la Risposta nr. 389 del 24 settembre 2019 chiarisce che convenzionalmente la fattura differita può riportare la data di fine mese senza perdere il beneficio di poter inviare la fattura allo SDI entro il 15 del mese successivo, essendo la stessa indicativa del periodo di effettuazione delle operazioni. Si riporta il passaggio della risposta:

“Quindi, ad esempio, a fronte di più cessioni effettuate nel mese di settembre 2019, accompagnate dai relativi DDT (in ipotesi datati 10, 20 e 28 del mese), nel campo “data documento”,a seconda dei casi, può essere indicato:

a) un giorno qualsiasi tra il 28 settembre ed il 15 ottobre 2019 qualora la data di predisposizione siacontestuale a quella di invio allo SdI (“data emissione”);

b)la data di almeno una delle operazioni e, come chiarito nella circolare n. 14/E del 17 giugno 2019, preferibilmente «la data dell’ultima operazione»(nell’esempio formulato, 28 settembre 2019). Come ipotizzato dall’istante è comunque possibile indicare convenzionalmente la data di fine mese (30 settembre 2019), rappresentativa del momento di esigibilità dell’imposta, fermo restando che la fattura potrà essere inviata allo SdI entro il 15 ottobre 2019″

N.B. Tale risposta è frutto di un’interlocuzione con l’Agenzia delle Entrate.

DATE EFFETTUAZIONE/EMISSIONE - 2

28 giugno 2019

DOMANDA:

Qual è la “data documento” da indicare nella fattura?

RISPOSTA:

Ai sensi dell’art.21 del DPR 633/72, “La fattura, cartacea o elettronica, si ha per emessa all’atto della sua consegna, spedizione, trasmissione o messa a disposizione del cessionario o committente”. La Circolare 14/2019 afferma che “…. la data del documento dovrà sempre essere valorizzata con la data dell’operazione e i 10 giorni citati potranno essere sfruttati per la trasmissione del file della fattura elettronica al Sistema di Interscambio….Resta inteso che nel caso di fatture cartacee, o elettroniche per mezzo di canali diversi dallo SdI, emesse nei 10 giorni successivi alla data di effettuazione dell’operazione, il documento deve contenere entrambe le date.”

Pertanto, nel caso ad esempio, di data effettuazione dell’operazione 28/9/2019 e data trasmissione del documento elettronico 2/10/2019, la data documento indicata all’interno del file xml dovrà essere 28/9/2019 e la data di emissione del documento sarà rappresentata dalla data di trasmissione al SdI (2/10/2019) presente all’interno della ricevuta di consegna/mancato recapito rilasciata da SdI con la nomenclatura <DataOraRicezione>.

Se la fattura è cartacea o elettronica extra SdI, si ritiene che considerato il mutato quadro normativo e la necessità di mantenere chiarezza e univocità nel significato della “data documento”, nel campo “data documento” vada indicata la data di effettuazione dell’operazione. Qualora quest’ultima non coincida con la data di emissione, occorrerà indicare nel corpo anche la data di emissione.

Quindi applicando l’esempio al documento analogico avremo che nel caso di data effettuazione dell’operazione 28/9/2019 e data consegna del documento 2/10/2019, all’interno della fattura dovranno comparire sia la data del documento (28/9/2019) che la data di emissione (2/10/2019).

N.B. Tale risposta è frutto di un’interlocuzione con l’Agenzia delle Entrate.

DATE EFFETTUAZIONE/EMISSIONE

14/01/2019

Con la conversione in legge del D.L.119, il Legislatore non ha fugato i dubbi in riferimento alla differenziazione delle date previste in fattura.

Certi che, in tempi ragionevoli, l’Agenzia fornirà le delucidazioni necessarie, comunichiamo che le soluzioni applicative degli associati continueranno ad attuare, per il primo semestre, le preesistenti modalità di emissione/annotazione della fattura attiva.

In altri termini:

- la data di emissione della fattura (data che compare sul documento) coincide con la data di effettuazione dell’operazione (in riferimento alle fatture immediate)

- la fattura deve essere trasmessa entro il termine di liquidazione del periodo di emissione (16 del mese successivo per i mensili e 16 del secondo mese successivo per i trimestrali)

- l’annotazione della fattura sul registro Iva può essere effettuata in una qualsiasi data compresa tra la data di emissione e il giorno 15 del mese successivo, con riferimento al mese di effettuazione dell’operazione

CHIARIMENTI SU GUIDA ALLA FATTURAZIONE ELETTRONICA

28/11/2020

Allo stesso tempo un uso puntuale delle nuove codifiche in fase di emissione dei documenti può essere utile anche nella fase del ciclo passivo da parte del soggetto ricevente per automatizzare le procedure di contabilizzazione.

Tutto ciò premesso, l’Associazione invita i propri associati ad adeguare i propri software affinchè gli utenti possano rispettare quanto più possibile le indicazioni presenti sulla Guida dell’Agenzia delle Entrate, tuttavia, considerato l’intento di “guida” e di “indirizzo” del documento, l’Associazione ritiene che il contribuente possa assolvere correttamente agli obblighi di fatturazione IVA anche se alcune indicazioni della Guida non sono rispettate letteralmente.

A titolo di esempio si ritiene che per i Tipi documento TD16, TD17, TD18,TD19 qualora per motivi gestionali o di semplificazione operativa non sia possibile riportare l’IdSDI del documento di acquisto, si possa ugualmente indicare il Numero del documento, come peraltro già richiesto per il Tipo documento TD20.

FATTURA ELETTRONICA CON ECO BONUS

29/01/2020

Inserita il 10/10/2019

Domanda

Dovendo emettere una fattura elettronica per l’esecuzione di lavori di un edificio che accedono all’agevolazione fiscale denominata “eco-bonus” e volendo applicare al ns. cliente lo sconto direttamente in fattura come previsto dall’art.10 del D.L. 34/2019, si chiede come dovrebbe essere correttamente compilato il file xml in questa fattispecie.

Risposta

In premessa ricordiamo che il Provvedimento dell’AdE del 31/07/2019 prot.660057/2019 al punto 2.4 riporta:

“L’importo dello sconto praticato è pari al contributo di cui al punto 2.1, non riduce l’imponibile ai fini dell’imposta sul valore aggiunto ed è espressamente indicato nella fattura emessa a fronte degli interventi effettuati quale sconto praticato in applicazione delle previsioni dell’articolo 10 del decreto-legge 30 aprile 2019, n. 34.”

Ciò premesso AssoSoftware, considerato che lo sconto non deve intaccare imponibile e imposta della fattura, suggerisce le seguenti indicazioni di compilazione del file xml:

Inserire l’importo dello sconto applicato nel tag 2.1.1.8.3 <Importo>, riferito al blocco 2.1.1.8 <ScontoMaggiorazione>. Riportare nel tag 2.2.1.16.2 <RiferimentoTesto> del bocco <AltriDatiGestionali> della riga della prestazione la descrizione “sconto praticato in base all’Art.14, c. 3.1 del D.L.63/2013” (la precedente dicitura ante DL 34/2019 era “sconto praticato in base all Art.10 del D.L.30/04/19, n.34”).

Le risposte alle FAQ AssoSoftware sono frutto di un’interlocuzione con l’Agenzia delle Entrate.

FATTURAZIONE DI BENI NECESSARI AL CONTENIMENTO DEL COVID-19

01/06/2020

DOMANDA

Il decreto legge 34/2020 all’Art.124, comma 2 , prevede che “…le cessioni di beni di cui al comma 1, effettuate entro il 31 dicembre 2020, sono esenti dall’imposta sul valore aggiunto, con diritto alla detrazione dell’imposta ai sensi dell’articolo 19, comma 1, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633”. Si chiede come devono essere rappresentate tali cessioni nelle fatture elettroniche.

RISPOSTA

In premessa osserviamo che la norma stessa fa salvo il diritto alla detrazione e tali cessioni quindi non determinano alcun pro-rata di detraibilità rispetto alle canoniche esenzioni di cui all’Art.10 del DPR n.633.

Allo stesso tempo si osserva che la relazione illustrativa nel commentare il comma fa riferimento ad operazioni esenti a cui è riconosciuta un’aliquota pari a zero, situazione quest’ultima che non trova applicazione nei sistemi gestionali e nella dichiarazione periodica ed annuale, oltre che essere esplicitamente rifiutata dai controlli del SdI che in caso di mancanza di aliquota IVA richiedono obbligatoriamente un codice Natura. Tutto ciò premesso, anche in un’ottica di semplificazione per l’utente, si ritiene che tali operazioni possano essere rappresentate nella fattura elettronica utilizzando il Codice Natura N4 (esente) e riportando nel Riferimento Normativo la dicitura “Fattura emessa ai sensi dell’art.124 c.2 del D.L. 34/2020”.

FATTURAZIONE ELETTRONICA CON “BONUS VACANZE”

Lunedi 6 luglio 2020

Domanda

Dovendo emettere una fattura elettronica per l’effettuazione di una prestazione alberghiera comprensiva dello sconto relativo all’agevolazione fiscale denominata “tax credit vacanze” come previsto dall’art.176 del D.L. 34/2020, si chiede come dovrebbe essere correttamente compilato il file xml in questa fattispecie.

Risposta

Come evidenziato dal c.3 dell’Art.176 del D.L.34/2020 e ribadito dalla Circ.18/E del 3/7/2020, il valore “totale del corrispettivo deve essere documentato da fattura elettronica“, da cui si evince che gli imponibili del documento non devono essere influenzati dallo sconto applicato. Di conseguenza, a titolo di esempio, il campo <ImponibileImporto> (2.2.2.5), dovrà contenere l’intero importo del servizio, comprensivo dello sconto, mentre lo sconto applicato dovrà essere riportato valorizzando i campi del blocco <ScontoMaggiorazione> (2.1.1.8).

Pur non essendo esplicitamente richiesto il riferimento normativo, per maggior chiarezza può essere inserita la descrizione “sconto praticato in base all’Art. 176 del D.L. 19/05/2020, n. 34” nel tag 2.1.1.11 <Causale>, ovvero nel tag 2.2.1.16.2 <RiferimentoTesto> del blocco <AltriDatiGestionali> della riga riferita alla prestazione.

SCONTO IN FATTURA IN CASO INTERVENTI IN EDILIZIA (ES. SUPERBONUS 110%)

Lunedi’ 9 Novembre 2020

Domanda

Dovendo emettere una fattura elettronica per l’esecuzione di lavori che accedono all’agevolazione fiscale per il recupero del patrimonio edilizio e per l’efficienza energetica e volendo applicare al ns. cliente lo sconto direttamente in fattura come previsto dall’art.121 del D.L. 34/2020, si chiede come dovrebbe essere correttamente compilato il file xml in questa fattispecie.

Risposta

In premessa, ricordiamo che il Provvedimento 8/8/2020 n. 283847, punto 3.1, afferma che “L’importo dello sconto praticato non riduce l’imponibile ai fini dell’imposta sul valore aggiunto ed è espressamente indicato nella fattura emessa a fronte degli interventi effettuati, quale sconto praticato in applicazione delle previsioni dell’articolo 121 del decreto-legge n. 34 del 2020”.

Ciò premesso AssoSoftware, considerato che lo sconto non deve intaccare imponibile e imposta della fattura, suggerisce le seguenti indicazioni di compilazione del file xml:

Inserire l’importo dello sconto applicato nel tag 2.1.1.8.3 <Importo>, riferito al blocco 2.1.1.8 <ScontoMaggiorazione>. Riportare nel tag 2.2.1.16.2 <RiferimentoTesto> del bocco <AltriDatiGestionali> della riga della prestazione la descrizione “Sconto praticato in base all’articolo 121 del decreto-legge n. 34 del 2020”.

INTEGRAZIONE FATTURA ELETTRONICA PER CREDITO DI IMPOSTA INVESTIMENTI

Lunedi’ 9 Novembre 2020

DOMANDA

In relazione agli investimenti in Beni Strumentali di cui all’Art.1, commi da 185 a 197, della legge 27 dicembre 2019, n. 160, la recente risposta ad interpello nr. 438/2020 dell’Agenzia delle Entrate, suggerisce le modalità idonee ad integrare le fatture se mancanti dell’indicazione obbligatoria della norma di riferimento dell’agevolazione.

A tal proposito in relazione alle fatture elettroniche, l’Agenzia delle Entrate indica due modalità alternative e precisamente:

- a) stampare il documento di spesa apponendo la predetta scritta indelebile che, in ogni caso, dovrà essere conservata ai sensi dell’articolo 34, comma 6, del d.P.R. n.600 del 1973 (il quale rinvia al successivo articolo 39 del medesimo decreto IVA);

- b) realizzare un’integrazione elettronica da unire all’originale e conservare insieme allo stesso con le modalità indicate, seppur in tema di inversione contabile,nella circolare n. 14/E del 2019.

Si chiede, in riferimento alla modalità b), come operativamente deve essere effettuata l’integrazione elettronica da inviare al SdI.

RISPOSTA

AssoSoftware. in merito alla citata integrazione elettronica, ritiene ci siano ancora aspetti da approfondire con l’Agenzia delle Entrate per garantire i corretti effetti fiscali (es. Tipo documento da utilizzare, dati da riportare in fattura, riferimenti alla fattura originale, ecc..) che impediscono al momento di produrre correttamente il documento elettronico. Quindi, in attesa di definire con l’Agenza delle Entrate il corretto comportamento in questa fattispecie, l’Associazione suggerisce di attenersi alla soluzione analogica prevista dalla modalità a) riportata nella domanda.

FATTURA ELETTRONICA CON TRATTENUTA PREVIDENZIALE INPS/ENASARCO/ENPAM

Mercoledi 2 Dicembre 2020

DOMANDA

Come deve essere rappresentata la trattenuta previdenziale INPS/ENASARCO/ENPAM nella fattura elettronica?

RISPOSTA

In base alle nuove specifiche tecniche Versione 1.6.2, le trattenute previdenziali in fattura, carico lavoratore, INPS/ENASARCO/ENPAM devono essere rappresentate compilando il blocco 2.1.1.5 <DatiRitenuta>, indicando i valori da RT03 a RT06 nel tag 2.1.1.5.1 <TipoRitenuta> e il valore “ZO” nel tag 2.1.1.5.4 <CausalePagamento>.

Nel tag 2.1.1.5.3 <AliquotaRitenuta> si ritiene vada indicato il 50% della stessa, considerando cioè la sola parte carico agente.

Si ritiene inoltre che non debba essere compilato il tag 2.2.1.13 <Ritenuta> (presente nel blocco 2.2.1 <DettaglioLinee>), in quanto quest’ultimo si riferisce alla presenza di ritenute d’imposta (RT01-RT02)

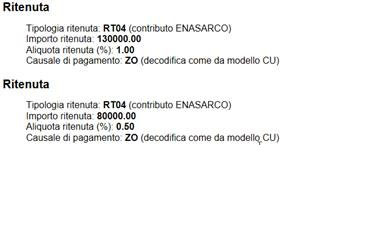

Per quanto riguarda gli agenti di commercio che operano sottoforma di società di capitali, che sono soggetti ad un’aliquota contributiva ENANSARCO progressiva per scaglioni, poiché nel blocco 2.1.1.5 <DatiRitenuta>, è possibile indicare una sola aliquota, si ritiene siano possibili, in alternativa, le seguenti due soluzioni:

1) Compilare una volta sola il blocco 2.1.1.5 <DatiRitenuta>, riportando l’importo totale della ritenuta applicata e indicando, convenzionalmente, l’aliquota (carico agente) corrispondente allo scaglione più alto applicato sulla provvigione fatturata

2) Compilare n volte il blocco 2.1.1.5 <DatiRitenuta>, un blocco per ciascuna aliquota progressiva applicata, indicando l’importo parziale della ritenuta calcolato sullo scaglione di provvigione corrispondente all’aliquota (carico agente) indicata, Ovviamente, questa seconda ipotesi è applicabile esclusivamente nel caso in cui, nell’ambito della stessa fattura, si verifichi lo “scavallamento” da uno scaglione all’altro. Es.

CHIARIMENTI SULLE OPERAZIONI OSS/IOSS

08 marzo 2022 aggiornamento

22 ottobre 2021

DOMANDA

Considerato l’avvio dei regimi IVA OSS/IOSS dal 1 luglio 2021, si chiede come deve essere compilato il file XML FatturaPA qualora si intenda documentare tali operazioni usando la Fatturazione Elettronica.

Si chiede inoltre se tali operazioni dovranno essere inserite nel Modello Intrastat. Si chiede infine se tali operazioni dovranno essere assoggettate all’imposta di bollo.

RISPOSTA

Come è noto dal 1° luglio 2021 sono entrati in vigore i nuovi regimi fiscali agevolati per le vendite a distanza di beni (One Stop Shop – OSS e Import One Stop Shop – IOSS), all’interno della Comunità Europea.

Tali regimi sono stati previsti per agevolare l’operatore nell’assolvimento dell’imposta e nella gestione degli adempimenti IVA nel Paese di destinazione dei beni, in alternativa all’apertura di una posizione IVA nel Paese stesso. Infatti, i soggetti passivi che opteranno per uno dei due regimi dovranno semplicemente effettuare una dichiarazione online, a cadenza trimestrale (mensile per IOSS), per comunicare tutte le operazioni effettuate verso l’estero e assolvere all’imposta dovuta nei vari Stati membri tramite un unico versamento nel Paese di registrazione. L’adesione ai nuovi regimi esonera il contribuente dagli obblighi di fatturazione, registrazione e dichiarazione IVA. Pertanto, tali operazioni non concorrono alla formazione del volume d’affari.

Ciò premesso, in merito alla compilazione della Fattura elettronica, il suggerimento è quello di indicare solo l’imponibile con la Natura N7 (che richiama come descrizione, proprio l’art.74-sexies del DPR 633/1972), con IVA eventualmente esposta sulla descrizione o sul campo “Altri Dati Gestionali” senza effetti sull’imponibile, Totale fattura al lordo o al netto dell’IVA (il campo non è controllato da SDI).

Come ulteriore possibilità ammessa, per quanto concerne l’IVA, poiché si sta esercitando una rivalsa si potrebbe esplicitare l’iva unionale nel campo imponibile di un altro rigo, utilizzando il codice natura N1 o N2.2.

Qualora l’operatore, invece, intenda avvalersi della agevolazione prevista per gli esportatori abituali per gli acquisti senza applicazione dell’imposta, come è stato chiarito dalla Risposta 802 del 9/12/2021 dell’Agenzia delle Entrate, anche le vendite in regime OSS potranno essere conteggiate ai fini della determinazione del Plafond ed, eventualmente, per il rimborso trimestrale IVA. Conseguentemente, in questi casi, per l’imponibile si dovrà utilizzare la natura N3.2, facendo confluire tali operazioni nel rigo VE30

“Operazioni che concorrono alla formazione del plafond”, campo 3 “Cessioni intracomunitarie” della dichiarazione annuale IVA.

Per quanto concerne gli elenchi Intrastat, sebbene negli ultimi anni siano stati oggetto di profonde rivisitazioni, rispondono all’obiettivo di tracciare gli scambi intracomunitari posti in essere tra soggetti passivi IVA, pertanto, non si ritiene vi siano i presupposti per estenderne il perimetro oggettivo. In conclusione, considerato lo spirito di semplificazione introdotto dai nuovi regimi e l’esonero generalizzato previsto per gli adempimenti IVA, l’indicazione data agli associati è quella di indirizzare i software per la non compilazione di tali comunicazioni, indipendentemente dal fatto che sia emessa, o meno, la fattura (che rimane facoltativa). Tale conclusione, sembra supportata anche dalla Nota N2 relativa alla Tabella della natura della transazione (Allegato 11 – ISTRUZIONI PER L’USO E LA COMPILAZIONE DEGLI ELENCHI RIEPILOGATIVI DELLE CESSIONI E DEGLI ACQUISTI INTRACOMUNITARI DI BENI E DEI SERVIZI RESI E RICEVUTI), che così si esprime: N2. La modalità ’12’ non va riepilogata ai fini Intrastat.

Per quanto riguarda l’eventuale applicazione dell’imposta di bollo, si ritiene che, trattandosi di operazioni non soggette all’obbligo di fatturazione, non vi siano i presupposti per l’assoggettamento. Anche in questo, laddove si decida di emettere facoltativamente la fattura, la codifica N7 suggerita, dovrebbe consentire di non far concorrere il documento al calcolo dell’imposta di bollo virtuale. In un’ottica di semplificazione e di riduzione degli oneri a carico degli operatori, infatti, si ritiene preferibile evitare disparità di trattamento per le medesime operazioni, pertanto, l’augurio è che sia confermata l’indicazione di non applicare l’imposta per tutte le operazioni effettuate e indipendentemente dalla scelta di emettere o meno la fattura.

Ovviamente i suggerimenti dell’Associazione non sono vincolanti ma hanno l’obiettivo di assistere le imprese del settore nella predisposizione degli strumenti software cercando di allineare i comportamenti degli operatori anche ai fini di successivi controlli da parte dell’Amministrazione finanziaria.